作者:Greg Cipolaro,NYDIG 全球研究主管

编译:WEEX 唯客交易所

本文要点:

● 在充满挑战的第三季度,比特币价格下跌 11.1%,因为众多资产类别都在努力应对利率上升的影响和对经济衰退的担忧。

● 比特币今年迄今仍上涨 63.3%,远超其他所有资产类别的回报。

● 现货比特币 ETF 备受投资者关注,鉴于明年初的一些关键截止日期,人们的预期不断升温。

● SEC 必须在 10 月 13 日之前对灰度案件的裁决提出上诉,其结果可能对批准或拒绝当前的 ETF 申请至关重要。

比特币继续遵循先前周期所表现出来的我们熟悉的模式,所有人都将目光投向 2024 年 4 月的减半,将其视为重要的经济和价格周期标志。

比特币第三季度的价格涨幅有所回落;然而,值得注意的是,比特币今年迄今继续表现出色。鉴于近几个月的交易属于区间波动,没必要对三季度的价格下跌过度解读。随着第四季度到来,所有的目光都集中在法律诉讼和行业为获得现货比特币 ETF 在美国获批而做出的共同努力上。我们希望在第四季度能够对该主题有一个更清晰的了解,并有可能见证当前横盘局面的结束。

放眼更宏观的经济背景,顽固的通货膨胀和不断上升的利率给包括比特币在内的各类金融资产都带来了挑战。尽管如此,重要的是要承认比特币很大程度上是由其特殊因素所驱动的。展望未来,我们乐观地认为,重大的行业发展,例如现货 ETF 的潜在获批和即将到来的减半,将在未来推动比特币价值方面发挥更加突出的作用。

三季度表现回顾

1)比特币随着区间震荡下跌

WEEX 平台数据显示,比特币 3Q 下跌 11.1%,年初至今回报率缩窄至 63.3%。有趣的是,尽管金融领域发生了各种重大事件和宏观面变化,但过去几个月比特币仍在相对狭窄的区间内震荡。比特币价格一直限制在 25,000 美元到 31,000 美元之间,无论朝哪个方向突破都难以实现。即使受到法院裁决、宏观经济变化、政府关门的潜在威胁、围绕债务上限的争论,以及为确保现货比特币 ETF 在美国获批而持续努力的影响,情况依然如此。

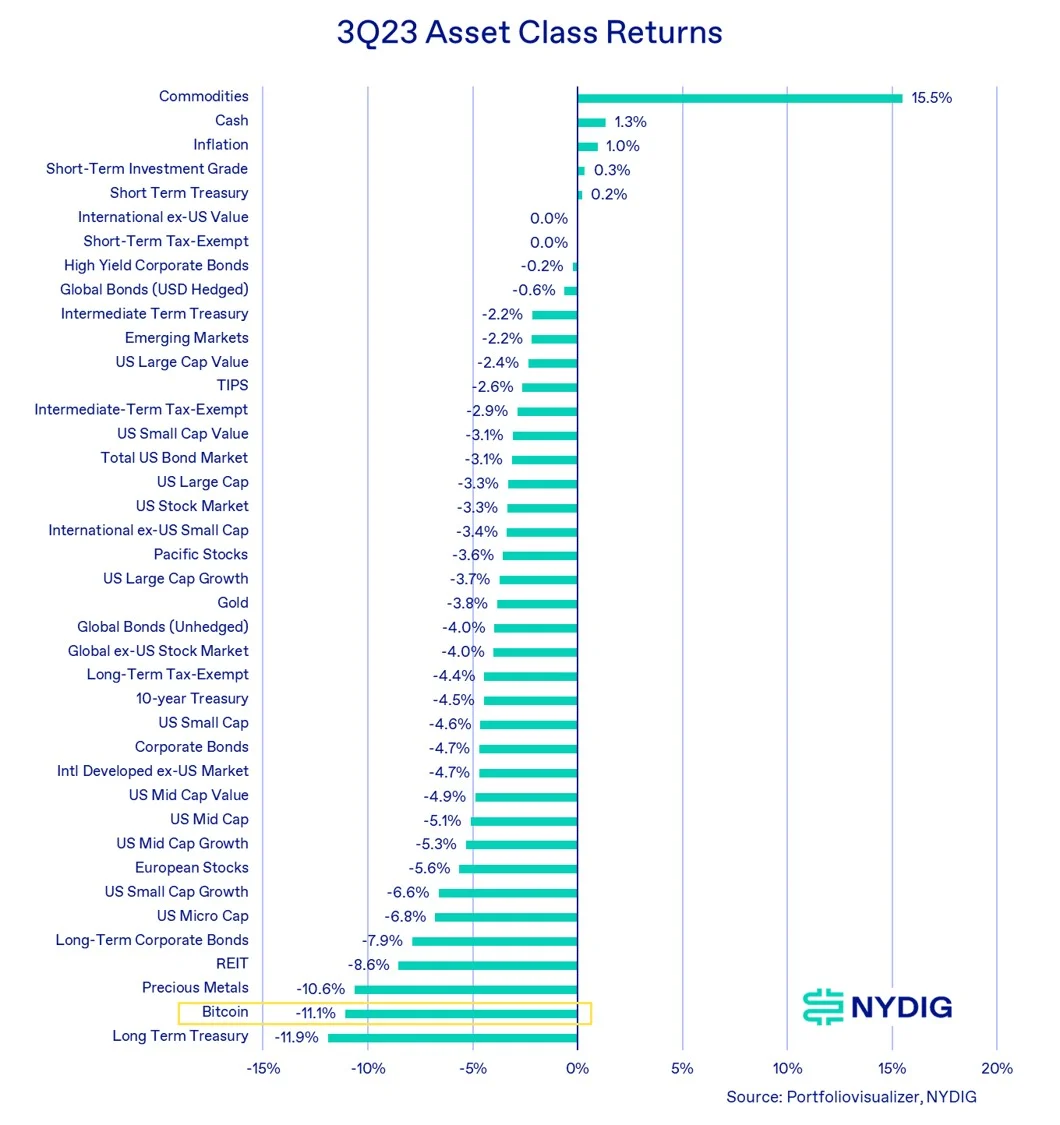

然而,比特币并不是三季度唯一下跌的资产。几乎所有其他资产类别,包括股票、债券、黄金和房地产,都在 3Q 下跌。持续高通胀、利率上升和衰退担忧拖累了回报,但大宗商品例外。对于大宗商品而言,OPEC+ 国家的减产行动推动油价在三季度从 70 美元/桶升至 90 美元/桶以上,不过在过去几天有所回落。

3Q23 各大资产类别表现

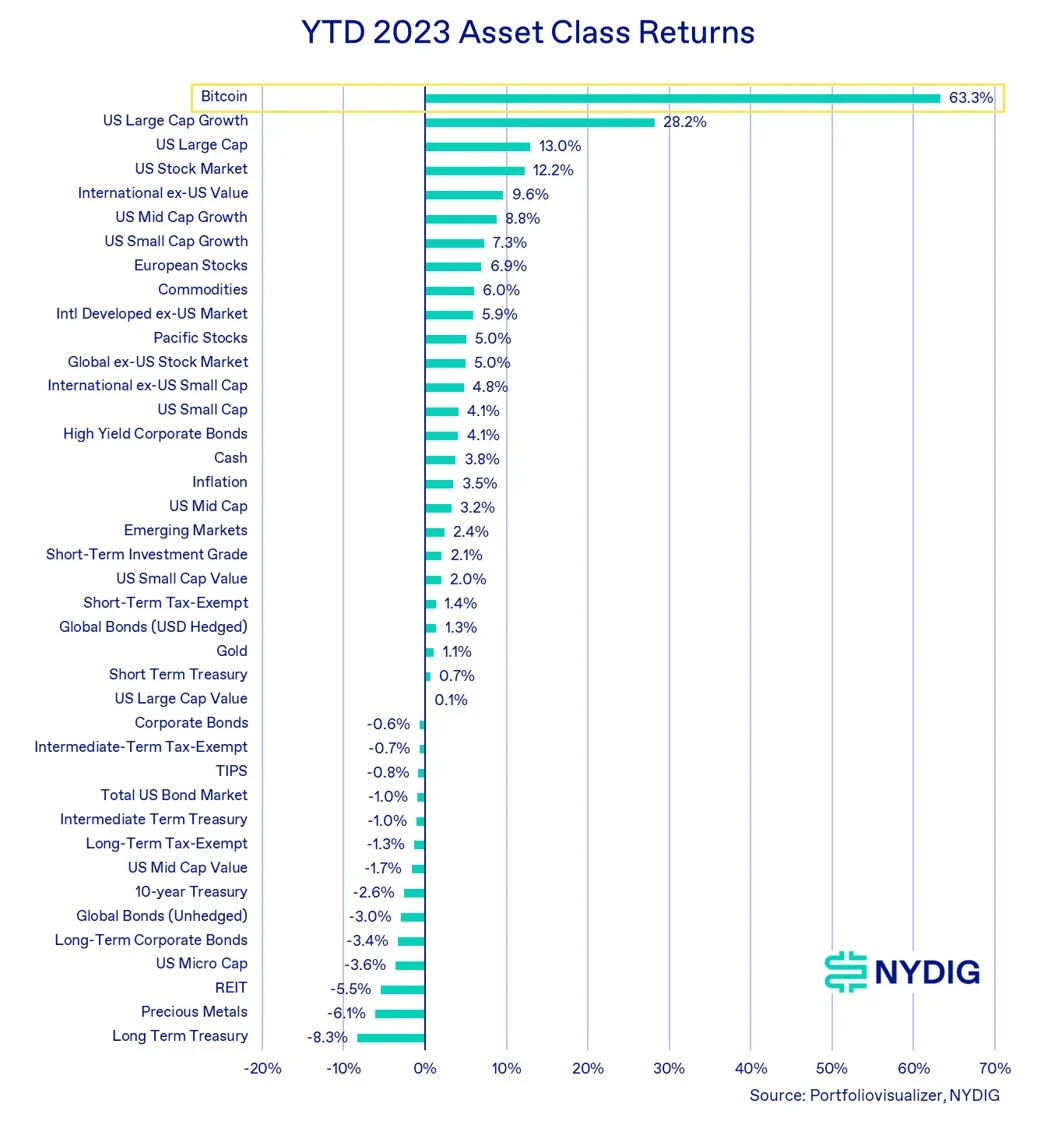

尽管第三季度表现不佳,但比特币继续保持其今年以来表现最佳资产/资产类别的地位——年初至今上涨 63.3%,令人印象深刻。尽管股市指数已从 7 月的高点回落,但今年迄今股市仍稳步上涨。WEEX 注,道指、纳指、标普 500 今年迄今分别上涨 0.79%、28.33%和12.22%。

另一方面,由于利率上升和通货膨胀,债券面临挑战,一些债券资产类别在今年录得正收益,但大多数债券资产类别出现亏损。今年迄今表现最差的资产类别是长期美国国债。随着利率上升,这些美国国债不仅面临久期风险,而且评级下调和信用风险也可能影响其表现。

图:今年以来各大资产类别表现

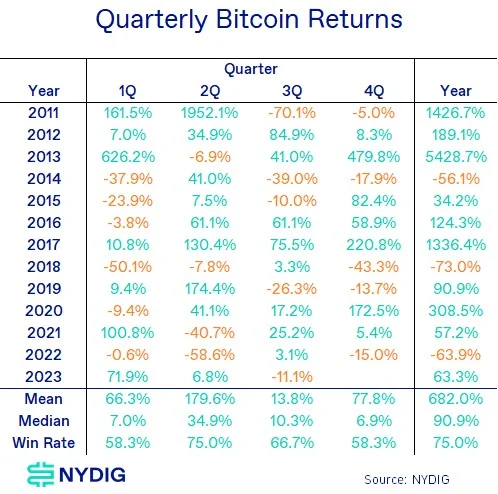

2)第三季度的季节性因素

以往,第三季度一直被证明是比特币最疲软的时段,今年也不例外。通常,回报率在夏季开始下降,在 9 月达到低点,然后在 10 月反弹。缺乏催化剂,加上投资者信心不足以及股票市场季节性趋势所特有的「五月卖出然后走开」(sell in May and go away)心态,所有这些都导致了第三季度的这种模式。然而,一线希望是,第三季度的低迷表现可能会为第四季度的强势铺平道路,第四季度是比特币历史上表现最好的季度之一。

图:比特币季节性表现

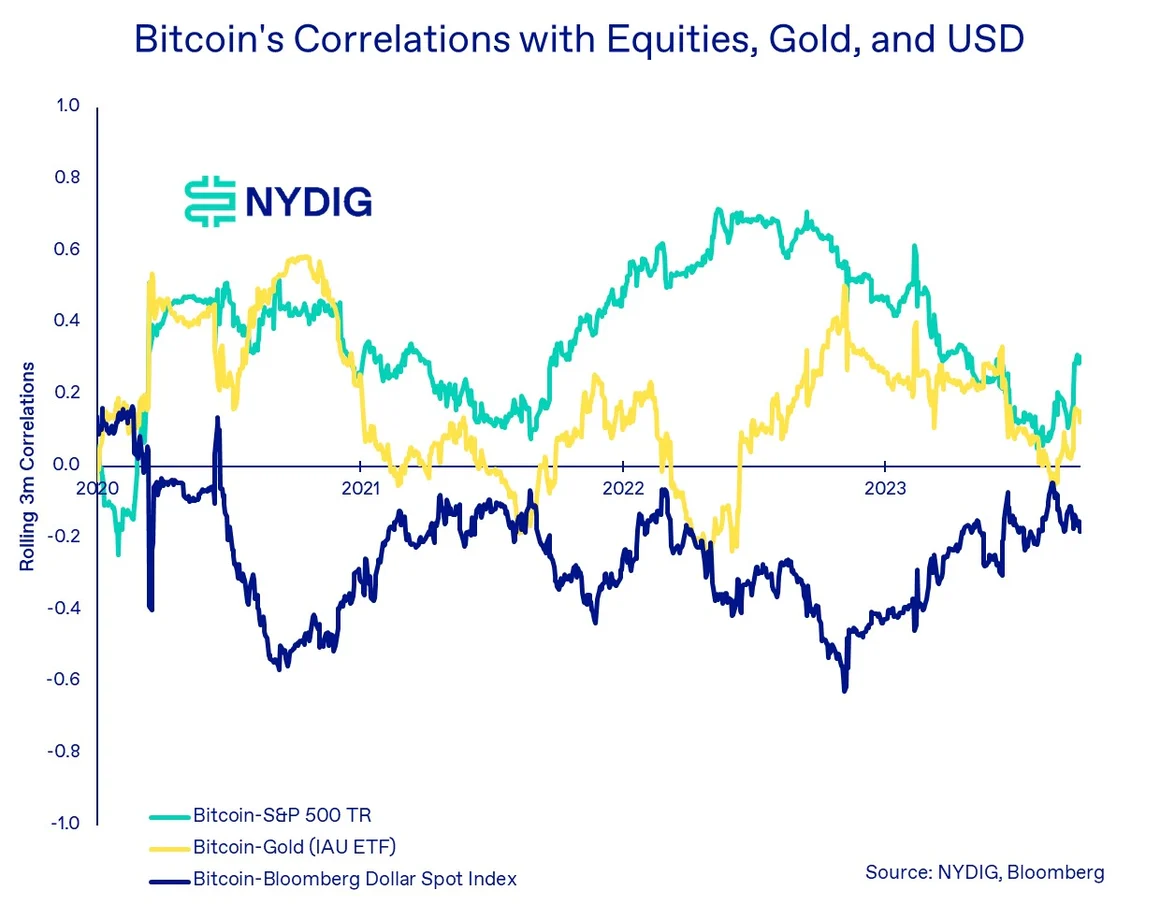

3)与股票相关性增强,与美元相关性下降

比特币与其他资产类别(尤其是股票)的相关性是经常被讨论的话题。由于比特币与其他资产的相关性处于历史低位,因此它具有实现投资组合多元化、降低风险和增加回报的潜力。今年第三季度,由于宏观经济因素影响了比特币和股票,它们的 3 个月滚动相关性有所上升。好消息是,这些相关性虽然略高,但仍远低于 2022 年中期的峰值。

尽管社交媒体上普遍认为强势美元正在阻碍比特币回报,但从绝对值来看,比特币与美元的相关性继续减弱。最终,我们认为,与其他法币相比,美元的强弱取决于宏观经济因素,例如实际利率差异和经常账户赤字或盈余,这可能是更值得关注的因素。

图:比特币与股票、黄金和美元的相关性

影响第三季度的大事件

据 WEEX 梳理,第三季度重要新闻事件依次是:Ripple 在与 SEC 的诉讼案中获得部分胜诉,惠誉下调美国信用评级,「加密夫妇」Ilya Lichtenstein 和 Heather Morgan 就 45 亿美元比特币盗窃和洗钱活动认罪,PayPal 推出稳定币,SEC 对 Ark 21Shares 现货 ETF 做出延迟决定,BlocklikeNews 的加密货币托管商 Prime Trust 破产,Coinbase 获准在美国上市比特币期货,DC 上诉法院就 Grayscale 与 SEC 的诉讼做出部分裁定,CFTC 对 DeFi 采取行动,管理着 15 亿美元资产的 Franklin Templeton 提交现货比特币 ETF 申请,纽约州金融服务部(NYDFS)更新虚拟货币监管规则,Mt Gox 托管人推迟还款期限至 2024 年 10 月 31 日,微策略称自 8 月以来已购买了 1.5 亿美元的比特币,标准普尔警告称可能下调美国信用评级,Ordinals 协议创建者针对比特币网络的 FT 推出新的 Runes 项目,Coinbase 的离岸交易所获准上市永续期货,美国国会在最后一刻达成协议避免政府关门。

1)ETF 继续成为关注的焦点

自从贝莱德于 6 月 15 日申请比特币现货 ETF 以来,整个行业都在为比特币现货 ETF 最终在美国交易的可能性而兴奋不已。然而,尽管其他几家公司纷纷效仿并提交类似的申请,但从表面上看,似乎并无太大进展。整个三季度,SEC 一直在不断推迟对所有现有申请的最终决定,甚至在 11 月份加快了推迟一些截止日期的决定,这可能是由于当时政府关门迫在眉睫,当然他们最终躲过了政府关门。

尽管如此,在此期间,ETF 方面出现了一个重大进展——灰度与 SEC 的法律案件。9月初,DC 巡回上诉法院做出了有利于 Grayscale、对 SEC 不利的裁决,强烈批评了 SEC 拒绝现货 ETF 的立场。SEC 的下一步行动尚不清楚,他们必须在 10 月 13 日之前就 Grayscale 案件的裁决提出上诉(否则就过了上诉有效期,WEEX 注)。

虽然我们也看到了一些新的 ETF 获批,但主要是基于 ETH 期货的 ETF。尽管这些产品仍处于起步阶段,但迄今为止的表现乏善可陈,累计资产管理规模仅为 1680 万美元。由此可以看出市场对基于期货的加密货币 ETF 并不感冒,但也同样凸显了现阶段投资者对该资产类别缺乏兴趣。

2)针对 SEC 的法律诉讼

SEC 在三季度因灰度案件而经历法律挫败,但这并不是它在三季度经历的唯一打击。备受瞩目的与 Ripple 的诉讼也一定程度上不利于 SEC,在业内引起轩然大波。法官认为,XRP 的某些要约和销售,特别是二级销售并未违反证券法。Ripple 的部分胜利——尽管可能会遭上诉——但对 SEC 的监管工作造成了暂时性的压制。此案的结论目前尚不确定,敬请关注最新消息。

除了 Ripple,我们还在密切关注 SEC 针对 Binance 和 Coinbase 的案件。然而,现在得出任何重要结论都为时过早。SEC 对 Ripple 的案件花了两年半的时间才做出判决,即便如此,也只是对部分指控做出判决。鉴于 SEC 针对 Binance 和 Coinbase 的案件才过去四个月,可能需要几年时间才能做出最终裁决。

3)Crypto 相关股票的挣扎

随着比特币在三季度下跌,加密货币相关的股票在该季度陷入困境也就不足为奇了。按市值加权计算,加密货币公司,包括交易所、持有大量比特币的实体(例如 MicroStrategy)以及 ASIC 矿机制造商的表现优于比特币矿商。受 Coinbase 季度回报的提振,加密货币公司股价平均上涨 1.6%,而矿商下跌 22.4%。考虑到商业模式的杠杆作用,比特币矿商在加密市场下跌的环境下表现落后于现货比特币也就不足为奇了。

未来展望

1)ETF 迎来关键关口

第四季度将是现货比特币 ETF 批准或拒绝的关键时期。SEC 必须在 2024 年 1 月 10 日之前,对 Ark 21Shares 的申请做出最终决定,该申请目前处于审批流程的最前面。虽然贝莱德等 ETF 的最终决定截止日期延长到了 2024 年 3 月,但 SEC 似乎有可能对所有 ETF 采取一致的做法,针对其中许多 ETF 要么同时批准,要么同时拒绝。尽管实际批准或拒绝可能不会在第四季度发生,鉴于 Ark 21Shares 的最后期限临近,这可能会在 2024 年初发生。

鉴于国会最近批准了 45 天的「缓刑期」,11 月 15 日联邦政府关门的潜在风险也可能促使 SEC 加快做出最终决定。此前因预计联邦政府可能在 10 月 1 日关门,SEC 先发制人地推迟了对所有正在酝酿中的 ETF 的决定。由此我们预计,SEC 可能会选择在 11 月中旬预算日期之前再次做出类似决定。

WEEX 注:9 月 30 日,美国国会批准一项短期拨款法案,维持联邦政府继续运转,让其暂时躲过关门危机。但这项法案的有效期只有 45 天,只为联邦政府提供支持其运转至 11 月 17 日的资金。届时,联邦政府仍将面临关门危机。一旦关门,证券交易委员会(SEC)、司法部(DOJ)等很多联邦机构工作人员都会休假,其中 SEC 的 4,604 名员工中,预计只有 437 名(占比 9.5%)被保留,其余都会休假。届时,任何注册声明或豁免救济请求,包括交易所产品上市和交易型 ETF 所需的声明或请求,都无法获得批准。因此,SEC 此前已经提前对大多数现货比特币 ETF 做出推迟决定,包括一些回复截止日期为 11 月的 ETF(如贝莱德的 iShares BTC 信托),这被市场解读为,SEC 在为潜在的政府停摆提前做好准备。不过,政府停摆并不会延长这些 EFT 产品的回复截止日期。

至于灰度的诉讼,SEC 必须在 10 月 13 日之前提出上诉。它有可能会尝试将案件提交最高法院,但考虑到案件性质,这种可能性似乎不大,或者它可能会要求 DC 巡回法院进行全席(en banc)小组审查,这将意味着案件被进一步审查。如果 SEC 决定不上诉,则将由 SEC 的法庭在 DC 巡回法院推翻 SEC 先前驳回请愿书的决定规定的范围内对 Grayscale 的请愿书做出裁决。

2)还会有更多民事和刑事指控吗?

先说一句,法律或监管机构未来的行为无法预测。然而,SEC 加密执法部门负责人最近发表评论暗示,可能会继续对加密货币交易所和 DeFi 项目采取行动。虽然我们无法推测具体哪些公司或协议可能会受到审查,但 SEC 似乎未来会采取更多行动。此外,CFTC 三季度已与三个 DeFi 平台达成和解,如果该机构也提出更多指控,我们不会感到惊讶。

但也许每个人心中最大的问题是 Binance。尽管最近交易量和市场份额有所下降,但 Binance 仍然是加密货币行业最大的现货和衍生品交易所(假设其自己披露的交易量是准确的)。有媒体报道称,司法部正在进行刑事调查,但尚未提出任何指控,因此我们的任何猜测都只是纯猜测。不过,值得注意的是,多名关键高管已离开币安美国子公司 Binance.US。如果币安或其高管受到指控,无疑将对市场产生重大影响。但在那一天到来之前,我们只能保留自己的猜测。

3)市场循环往复

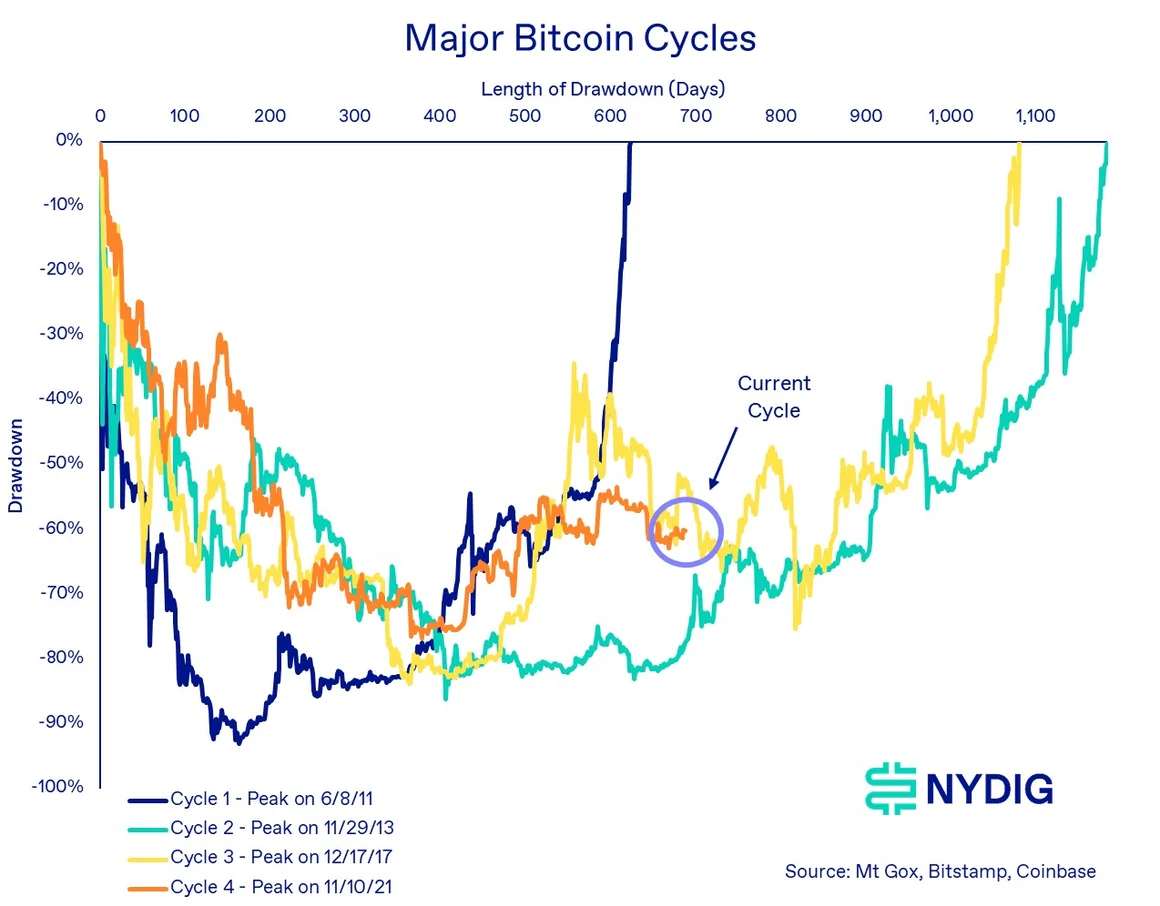

值得注意的是,自 2021 年 11 月周期顶峰以来的回撤与前两个周期惊人地相似。比特币经历了四次重要的价格周期,最终都从高峰到低谷急剧下跌 75% 或更多。前两个周期,包括回撤和随后的复苏,在深度和持续时间方面都与当前周期相似。如果我们回顾上一个周期,就会发现 2019 年与 2023 年有着惊人的相似之处。2018 年 12 月,比特币价格触底(同样,本周期于 2021 年 11 月触底),然后在 2019 年反弹(就像 2023 年的情况一样)。唯一的区别是,到 2019 年中期,比特币已从低点翻了两番,但到了下半年又再次下跌。直到 2020 年 3 月才再次触底,此时已较 2019 年中期高点暴跌 72%。虽然 2023 年看起来很像 2019 年,但并没有经历如此显著的回调。尽管如此,我们的重点是要强调周期性重复的特点,因为比特币似乎仍遵循前两个周期的既定路径。

图:比特币主要周期

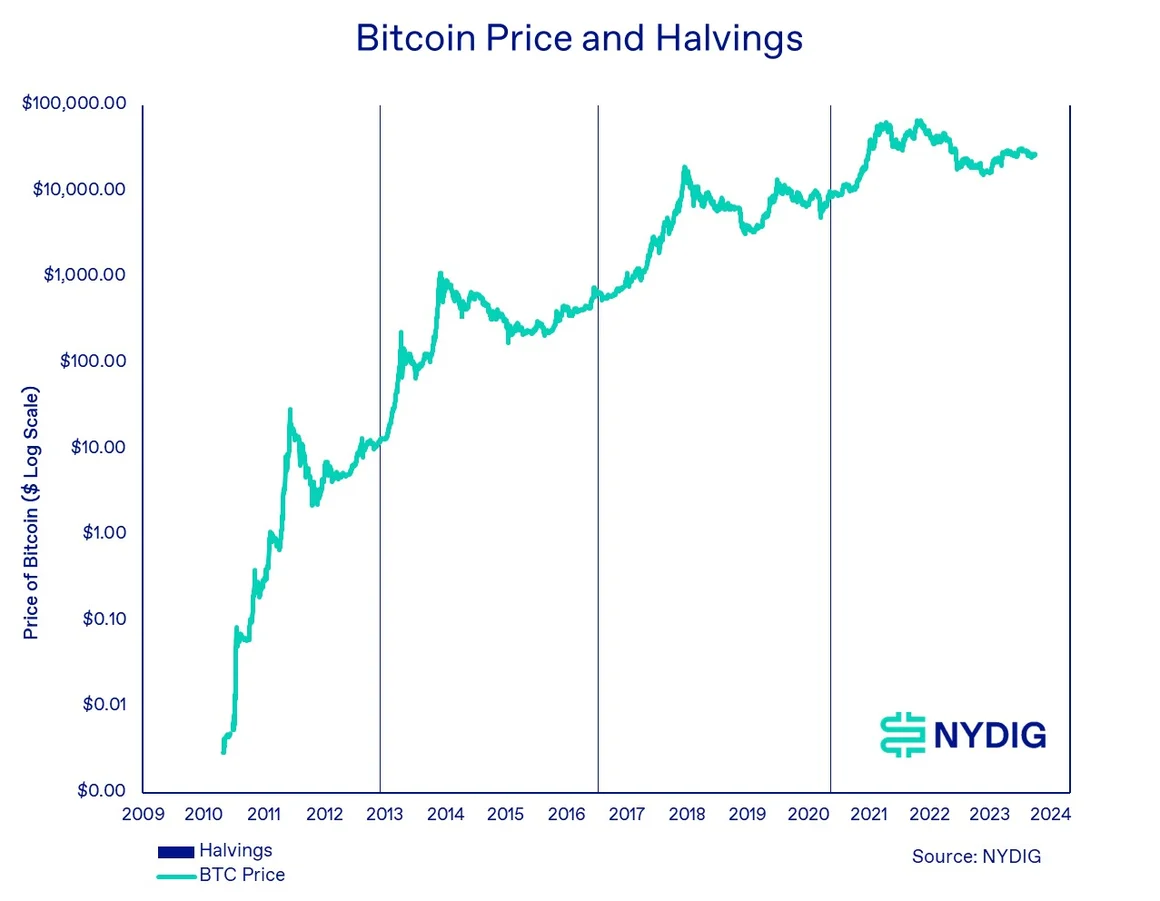

4)减半临近

2024 年 4 月(预计在 4 月 28 日,WEEX 注),更具体地说是第 840,000 个区块,比特币将经历重大变化。区块奖励,即给予矿工在区块链上记录交易的新比特币数量,将减少 50%。这一事件通常被称为「减半」(the halvening),标志着比特币历史上第四次减半到来。

本次减半将使区块奖励从每个区块 6.25 BTC 降至 3.125 BTC。此外,每日新比特币的产出量将从 900 BTC(按目前 $27,000/BTC 的价格计算,相当于 2,430 万美元)减少到 450 BTC(相当于减少 1220 万美元)。

尽管减半导致的供应量减少可能看起来很明显,但我们认为投资者往往过度重视其影响。每日供应量减少 1220 万美元,将被现货交易市场的巨大规模所掩盖。要知道,当前现货交易市场每天的规模仍有数十亿美元,尽管目前市场已经很低迷。

然而,从经济角度来看,减半具有重大意义。这是比特币确保 2100 万枚供应上限的重要机制。通过反复将供给函数减半,比特币最终将在 2140 年达到无法再减半的地步。这将有效阻止比特币数量的增长,这是比特币「控制供应」功能的重要举措。

此外,减半历来都是比特币价格周期的重要指标。它们大约标志着两个周期性峰值之间的中点。尽管这种模式在未来能否延续仍是一个争论话题,但正如我们在上一节中提到的,价格模式往往重复上演。

图:比特币价格与减半